Ausbruchsstrategien sind bei technisch orientierten Anlegern sehr beliebt. Nicht selten erweist sich ein Ausbruch jedoch als Fehlsignal. Indes kann sich auch eine solche Konstellation als nützlicher Hinweisgeber für die weitere Kursentwicklung darstellen. Entsprechend können aktive Trader hiervon profitieren.

Fehlausbrüche (englisch: False Breakouts) stellen ein häufig zu beobachtendes Phänomen dar. Von einem Fehlausbruch spricht man, wenn ein Kurs einen technisch relevanten Widerstand überwindet oder eine Unterstützung unterschreitet, sich dieser Ausbruch jedoch nicht als nachhaltig herausstellt. Stattdessen bewegt sich die Notierung wieder zurück in den ursprünglichen Kursbereich. Dies geschieht zudem oft sehr dynamisch. Für den Anleger, der auf ein Gelingen des Ausbruches spekuliert hatte, stellt eine solche Situation naturgemäß ein unerfreuliches Ereignis dar, da die Position ins Minus läuft.

Wichtig für den Breakout-Trader ist es entsprechend, solche Ereignisse zu vermeiden. Hierzu kann er sich Preisfilter und/oder Zeitfilter bedienen, um die Wahrscheinlichkeit für die Nachhaltigkeit des Ausbruches zu erhöhen. Daneben kann das Handelsvolumen einen wichtigen Hinweis für das Gelingen des Ausbruches liefern. Ferner empfiehlt es sich, lediglich diejenigen Ausbrüche zu handeln, die in Richtung des dominanten Trends erfolgen. Trendkonforme Signale weisen eine höhere Trefferquote auf als Signale, die entgegen der Richtung des Trends weisen.

Der Fokus des Ausbruchs-Traders liegt zwar auf der Vermeidung solcher False-Breakout-Situationen. Doch können aktive Anleger durchaus auch vom Auftreten dieser Bullenfallen beziehungsweise Bärenfallen profitieren. Hierzu muss zunächst das Vorliegen eines Fehlausbruches abgewartet werden. Empfehlenswert ist bei der Identifikation des Fehlausbruches die Verwendung eines Kerzencharts, da viele dieser gescheiterten Ausbrüche auf Basis der Schlusskurse im Chart gar nicht zu erkennen wären. Mit anderen Worten erfolgen viele Ausbrüche nur innerhalb einer bestimmten Handelsperiode (Woche/Tag/Stunde etc.) jedoch nicht auf Schlusskursbasis. Auf einem Linienchart, der die Schlusskurse verbindet, blieben solche Ausbrüche entsprechend verborgen. Fehlausbrüche kommen jedoch in allen Zeitebenen vor. Daher ist es unerheblich, ob bei der Analyse ein Wochenchart oder beispielsweise ein 5-Minuten-Chart verwendet wird. Sowohl der mittel- bis längerfristige Anleger, als auch der Daytrader kann folglich die nachfolgenden Techniken nutzen.

Grundsätzliches Vorgehen

Quasi als Umkehrung der Regeln zur Vermeidung eines Fehlausbruches, sollte der Einstieg aufgrund eines Fehlausbruches in erster Linie bei einem Ausbruch entgegen des jeweils übergeordneten Trends erfolgen. In einem dominanten Aufwärtstrend sollte also ein Long-Einstieg erwogen werden, wenn sich ein Ausbruch gen Süden als Fehlausbruch entpuppt hat. Das entsprechend Umgekehrte gilt im dominanten Abwärtstrend. Ferner liefert ein Ausbruch bei nur geringem Handelsvolumen, gefolgt von einem höhervolumigen und dynamischen Wiedereintritt in die vorausgegangene Kursspanne einen Hinweis für eine gute Einstiegsgelegenheit aufgrund des damit identifizierten Fehlausbruches. Schließlich gibt ein nur sehr kurzzeitiges und preislich nicht signifikantes Ausbrechen einen besseren Hinweis für einen erfolgreichen False-Breakout-Trade als ein zeitlich und preislich ausgeprägteres Verweilen jenseits des Ausbruchsniveaus. Der anfängliche Stop-Loss für eine aufgrund eines identifizierten Fehlausbruches eingegangene Position sollte knapp jenseits des vorausgegangenen Bewegungsextrems platziert werden.

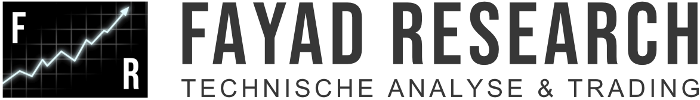

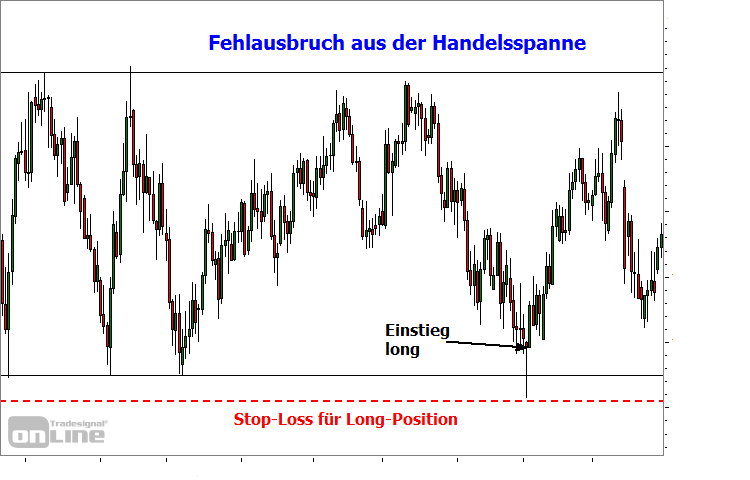

Fehlausbruch aus einer Handelsspanne

Häufig halten sich die Kurse innerhalb von seitwärts gerichteten Handelsspannen (Trading-Ranges/Stauzonen) auf. Kommt es nun zu einem Ausbruch aus einer solchen Range, gefolgt von einem Wiedereintritt in die Range auf Basis des Schlusskurses der Kerze, liegt ein Fehlausbruch vor (vergleiche Abbildung 1). Nicht selten liefert dabei auch der Kerzenchart aus sich heraus ein Umkehrsignal. In einer solchen Konstellation kann ein Einstieg entgegen der Richtung des vorausgegangenen Ausbruches vorgenommen werden.

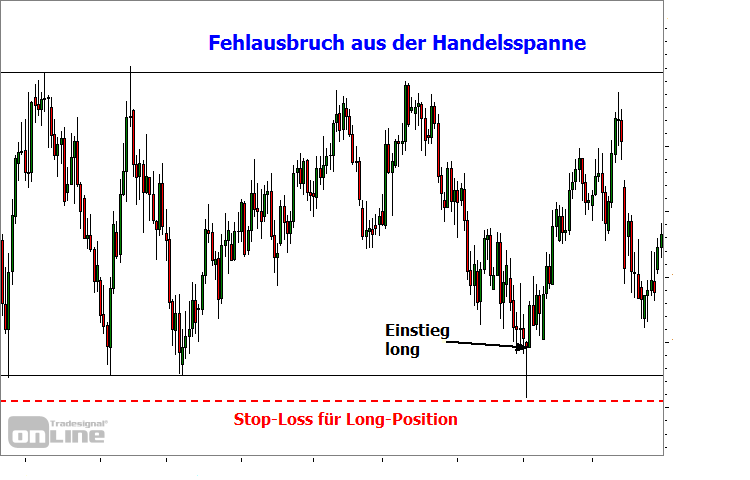

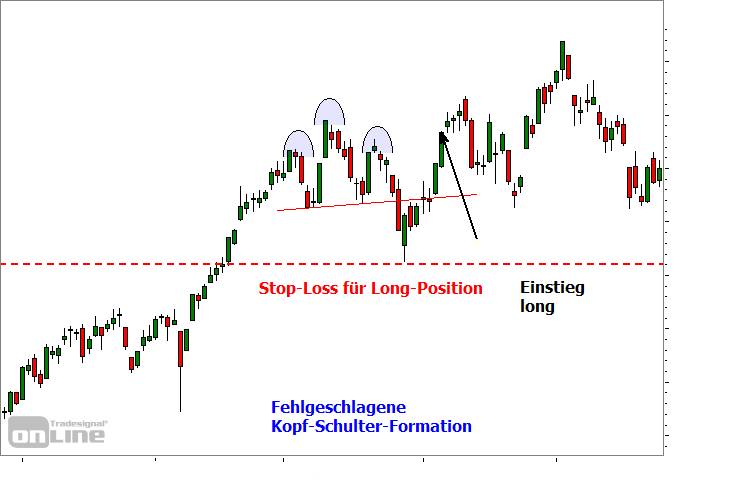

Fehlausbruch aus einer Formation

Kurs-Formationen sind ein wertvolles Werkzeug für technisch orientierte Anleger. Bekannte Beispiele hierfür sind die Kopf-Schulter-Formation oder das Doppeltop. Doch auch solche Formationen stellen keinen heiligen Gral für das Trading dar. Die Möglichkeit des Fehlschlagens eines bestätigenden Ausbruches aus einer solchen Formation sollte immer einkalkuliert werden. Die „fehlgeschlagene Kopf-Schulter-Formation“ (siehe Abbildung 2) ist sogar ein terminologisch eigenständiges Muster, bei dem das Fehlschlagen des Ausbruches ein Wesensmerkmal darstellt. Zu beachten ist jedoch, dass die Kurse für eine verlässliche Identifikation einer Formation als „fehlgeschlagen“ sich nicht nur geringfügig zurück jenseits des Ausbruchsniveaus bewegen müssen. Bei einer Kopf-Schulter-Formation muss die Notierung die zuletzt ausgebildete Schulter überqueren, damit die Aussagekraft als Trendwendeformation negiert wird. Bei einem Doppeltop (siehe Abbildung 3) ist ein Anstieg über die Mitte der Formation erforderlich, damit deren bearishe Aussage beseitigt wird.

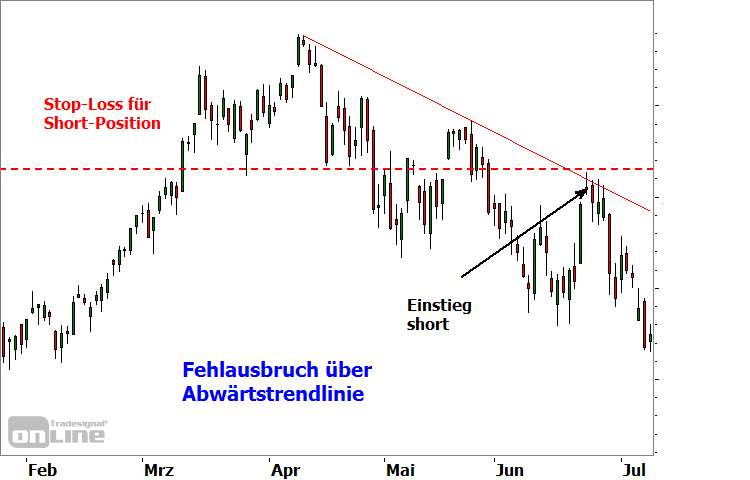

Fehlausbruch bei einem sonstigen Widerstand beziehungsweise einer Unterstützung

Gerade sehr offensichtliche Unterstützungen und Widerstände, die auch von Anlegern mit nur geringen charttechnischen Kenntnissen erkannt werden, bilden häufig einen klassischen Anwendungsbereich für den False-Breakout-Trader. Ein Rutsch unter die steigende 200-Tage-Linie, gefolgt von einer dynamischen Rückeroberung dieses gleitenden Durchschnitts per Tagesschluss (siehe Abbildung 4), bildet oft ein hervorragendes Einstiegssignal auf der Long-Seite. Ebenfalls interessante Einstiegsgelegenheiten ergeben sich beim Bruch und der Rückeroberung beziehungsweise Unterschreitung von Trendlinien (siehe Abbildung 5) oder beim Bruch signifikanter Hoch- und Tiefpunkte (siehe Abbildung 6).